固定資産税評価額と課税標準額の関係

建物の相続税や、相続登記の際に払う登録免許税の基礎となる固定資産税評価額。毎年春に役所から送られてくる納税通知書に「課税標準額」という項目があり、これを固定資産税評価額だと思っておられる方がいます。しかし、土地については「評価額」と「課税標準額」は同じではありません。「評価額」に手を加えたものが「課税標準額」です。そして固定資産税額は、課税標準額に税率をかけて導かれます。

前後関係からいうと、このようになります

公示価格➡固定資産税評価額➡固定資産税課税標準額➡固定資産税額

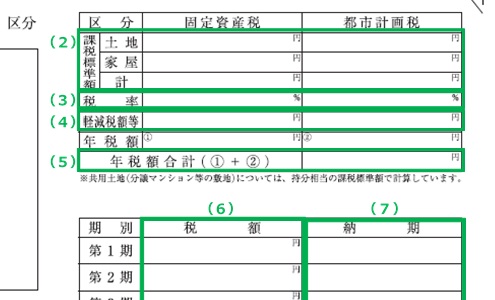

固定資産税の計算方法

固定資産税額=課税標準額×1.4%(標準税率)

固定資産税評価額と課税標準額の決め方

土地、家屋とも、評価額は総務大臣が告示する「固定資産評価基準」によって決められ、3年ごとに評価の見直し(評価替え)が行われます。次の評価替えは令和6年度です。課税標準額を算定する手順は、土地と家屋で異なります。

▽土地

宅地の固定資産税評価額は、売買の実例価額などを基に決められる公示価格の7割ぐらいになっています。この評価額を①政策的な特例措置②負担調整措置によって変更し、課税標準額を決めます。

①特例措置

- 小規模住宅用地(200平方メートル以下の部分) 課税標準額=評価額×1/6

- 一般住宅用地(200平方メートルを超える部分) 課税標準額=評価額×1/3

②調整措置

3年に1度の評価替えの時に、評価額が急に高くなることがあります。税額の激変緩和策として負担調整措置を講じ課税標準額を求めます。

▽家屋

その場所に同じ家屋を建てたときにかかる費用(再建築価格)に、年数の経過による価値の低下率(経年減点補正率)を掛けるなどして評価額を決めます。家屋の評価額と課税標準額は原則として同じです。

【評価額=課税標準額】 = 再建築価格 × 経年減点補正率

固定資産税評価額や課税標準額は、市町村の固定資産課税台帳に登録されています。納税者、家族、委任を受けた代理人らは、資産税課など担当部署で台帳を閲覧することができます。当事務所のある橿原市の場合、手数料は300円です。

関連条文

▽地方税法388条

地方税法

総務大臣は、固定資産の評価の基準並びに評価の実施の方法及び手続(以下「固定資産評価基準」という。)を定め、これを告示しなければならない。この場合において、固定資産評価基準には、その細目に関する事項について道府県知事が定めなければならない旨を定めることができる。

▽地方税法403条

市町村長は、第三百八十九条又は第七百四十三条の規定によつて道府県知事又は総務大臣が固定資産を評価する場合を除く外、第三百八十八条第一項の固定資産評価基準によつて、固定資産の価格を決定しなければならない。